Нынешняя Международная валютная система (IMS), созданная западом (США), страдает от несправедливости с самого начала, когда она была создана на основе так называемого Закона о Федеральной резервной системе (FRA), подписанного президентом Вудро Вильсоном США 23 декабря 1913 года.

Изображение находится в общественном достоянии

FRA предположительно предоставила правительству США средства для контроля инфляции, и, что наиболее важно, это привело к интернационализации доллара США в качестве мировой валюты. Это означает, что доллар США может использоваться на международном уровне в качестве торговой валюты, что де-факто превратило его в международную резервную валюту. Как таковой, он все чаще использовался странами по всему миру в качестве основной резервной валюты, позволяя или “вынуждая” Вашингтон увеличивать их денежную массу.

В 1834 году Соединенные Штаты установили цену на золото на уровне 20,67 доллара за унцию, где она оставалась до 1933 года. Другие крупные страны присоединились к золотому стандарту в 1870-х годах. Период с 1880 по 1914 год известен как классический золотой стандарт. В течение этого времени большинство стран придерживались (в той или иной степени) золотого стандарта.

Закон требовал, чтобы Федеральная резервная система хранила золото в размере 40 процентов от стоимости выпущенной ею валюты, то есть доллара США, и конвертировала эти доллары в золото по фиксированной цене 20,67 доллара за унцию чистого золота.

Закон о федеральной резервной системе 1913 года фактически создал Федеральный резервный банк под названием “ФРС”.

В целях (США) “финансовой стабильности” и адаптации к “меняющимся международным экономическим ситуациям” FRA также разрешила ФРС устанавливать процентные ставки в качестве руководящих инструментов для банковской системы США и де-факто еще больше для международной банковской системы, поскольку ФРС также интернационализировала доллар США, особенно для торговли, так что постепенно страны, торгующие долларами США, были долларизованы в разной степени. Торговля в долларах США, независимо от того, между какими странами, стала неписаным правилом.

Это означало, что в среднем и с течением времени более 90% международных резервов хранилось в золоте и долларах США, что еще больше увеличивало зависимость их экономик от США — или американской валюты.

Это также означало, что США могли печатать доллары все более без разбора – без поддержки, — поскольку мир все больше зависел от доллара США в торговле и национальных резервах.

Когда в июле 1944 года Бреттон-Вудская конференция (BW) учредила не только Международный валютный фонд (МВФ) и Всемирный банк, но и новый Золотой стандарт, США, организатор и фактический “владелец” Конференции BW и ее результатов, хитрым ходом “убедили” участвующих делегатов из 44 стран согласиться с тем, что новый золотой стандарт – 1 тройская унция (около 31,1 грамма) будет привязан к доллару США.

Вместо установления стоимости золота в соответствии со средним взвешиванием 5 или 6 ключевых валют, появившихся после Второй мировой войны, с применением принципа SDR курс золота был установлен на уровне 35 долларов США за тройскую унцию (тонна унции); стоимость золота, используемого для обеспечения валют стран–участниц BW, была выражена в долларах США.

Это означало, что де-факто золото было заменено долларом США.

США также полностью контролировали МВФ и Всемирный банк и до сих пор обладают правом вето. Поскольку США являются крупнейшим акционером с долей 16,5%, это фактически дает им право вето, поскольку для принятия важных решений требуется одобрение 85%.

Этот тотальный контроль над МВФ и Всемирным банком также является причиной того, что Китай значительно недопредставлен как в МВФ, так и во Всемирном банке. Китай является второй по величине экономикой в абсолютном выражении ВВП и крупнейшей экономикой мира по паритету покупательной способности, или ППС, – см. Ниже.

Администрация США нуждается в одобрении Конгресса для любой реформы квот МВФ. Правительству потребовались годы, чтобы заставить Конгресс одобрить реформу 2010 года, которая увеличила количество голосов в Китае за счет европейских стран, но НЕ за счет США.

Аналогичным образом, только в октябре 2016 года китайский юань (RMB) был принят в корзину специальных прав заимствования (SDR) МВФ. В мае 2022 года вес валюты в SDR был “скорректирован” с учетом доллара США до нынешних 43,38% с 41,73% и юаня до 12,28% с 10,92%. Вес евро снизился до 29,31% с 30,93%, иены — до 7,59% с 8,33%, а британского фунта — до 7,44% с 8,09%.

При сравнении китайской экономики с экономикой США и Европы нет сомнений в том, что юань сильно недооценен. Более справедливая оценка / взвешивание юаня в валютной корзине SDR (доллар США, евро, китайский юань, фунт Великобритании, японская иена) – имеет первостепенное значение.

США отказываются от золотого стандарта

Когда в 1971 году президент Никсон отказался от золотого стандарта через контролируемый США МВФ, что означало, что США больше не будут поддерживать свою валюту (доллар США) золотом, цена на золото взлетела до небес, и доллар США де-факто взял на себя роль золота.

Когда в 1971 году президент Никсон отказался от золотого стандарта через контролируемый США МВФ, что означало, что США больше не будут поддерживать свою валюту (доллар США) золотом, цена на золото взлетела до небес, и доллар США де-факто взял на себя роль золота.

Это стало неоспоримой причиной для США печатать без разбора доллары США, поскольку мир нуждался в них для международной торговли и пополнения национальной резервной казны.

Второй удар был нанесен, когда в 1974 году, после искусственно созданного нефтяного кризиса 1973-1974 годов, США “договорились” с Саудовской Аравией, главой ОПЕК (Организация стран-экспортеров нефти), что углеводороды, преимущественно нефть и газ, будут продаваться только в долларах США, что привело к наводнению мира нефтедолларами.

В обмен США предоставят Саудовской Аравии военную защиту и помогут в сделках с оружием и инвестициях в инфраструктуру.

По сей день нефть продолжает оставаться самым ценным активом на планете. Более 85% всей энергии, используемой для подпитки мировой экономики, поступает из углеводородов.

Сделка между ОПЕК и долларом позволила США снова печатать неизбирательно больше долларов США, поскольку каждая страна в мире нуждалась в долларах США для покупки своих (углеводородных) энергоносителей, тем самым укрепляя валютное господство США в мире.

Сегодня около 60% наиболее используемых мировых валют (ранее называемых “конвертируемыми валютами”) составляют доллары США. В то время как мир наводнен совершенно необеспеченным долларом США, китайский юань, валюта второй по величине или, возможно, крупнейшей экономики (в пересчете на ППС), составляет лишь около 5%.

Это неравновесие должно быть исправлено.

Признаки дедолларизации усиливаются. В начале 1990-х более 90% всех денежных резервов хранилось в ценных бумагах, деноминированных в долларах США. Аналогичным образом, около 90% всей международной торговли осуществлялось в долларах США. Сегодня эти пропорции сократились примерно до 50% и 65% соответственно.

Стоит упомянуть, что многие страны ОПЕК полностью или частично отказались от неписаного правила торговли углеводородами в долларах США, заменив доллар местными валютами или юанями.

Но требуется гораздо больше.

Вернемся к президенту Вильсону, подписавшему Закон о Федеральной резервной системе.

Незадолго до своей смерти в феврале 1924 года президент Вильсон, по-видимому, пожалел о подписании законопроекта (Закон о федеральной резервной системе), заявив:

“Я самый несчастный человек. Я невольно разрушил свою страну. Великая индустриальная нация контролируется своей кредитной системой. Наша кредитная система концентрированная. Следовательно, рост нации и вся наша деятельность находятся в руках нескольких человек. Мы стали одним из самых управляемых, одним из наиболее полностью контролируемых и доминируемых правительств в цивилизованном мире, это больше не правительство, основанное на свободном мнении, больше не правительство по убеждению и голосованию большинства, а правительство, основанное на мнении и принуждении небольшой группы доминирующих людей.”

Если это действительно цитата президента Вудро Вильсона, его предвидение имело отклик вплоть до сегодняшнего дня – миром правит небольшая элита и неравноправная система, сегодня по-прежнему в значительной степени доминирует единая валюта, доллар США, который ничем не подкреплен, ни золотом, ни сырьевыми товарами, ни даже собственной экономикой Соединенных Штатов.

Если это действительно цитата президента Вудро Вильсона, его предвидение имело отклик вплоть до сегодняшнего дня – миром правит небольшая элита и неравноправная система, сегодня по-прежнему в значительной степени доминирует единая валюта, доллар США, который ничем не подкреплен, ни золотом, ни сырьевыми товарами, ни даже собственной экономикой Соединенных Штатов.

Если ВВП и долг являются каким-либо показателем стоимости валюты, подумайте об этом: сегодняшний ВВП США в абсолютном выражении составляет около 27 триллионов долларов США (за ним следует Китай, эквивалентный 19,4 триллионам долларов США), по сравнению с текущим долгом США в размере 33,2 триллиона долларов США — около 123% ВВП (текущий долг Китая в долларовом эквиваленте составляет 12,6 триллиона долларов США — примерно 65% отношения долга к ВВП).

Однако реальный долг США, также называемый “необеспеченными обязательствами”, в настоящее время составляет около 290 триллионов долларов США (почти в 11 раз больше текущего ВВП США). Примерно 40% необеспеченных обязательств состоят из начисленных процентов по долгам, которые никогда не предназначались для выплаты, и еще 20% — из неудовлетворенных медицинских обязательств, в основном связанных с травмами ветеранов войны и психическими травмами; и около 12% относятся к необеспеченным обязательствам по социальному обеспечению.

малоиспользуемым экономическим показателем является паритет покупательной способности (ППС). Он уравнивает стоимость корзины товаров, которую можно приобрести за валюту, устраняя различия в уровнях цен между странами. Соотношение ВВП и ППС в США составляет 23,6 трлн долларов США по сравнению с 33,5 трлн долларов США в эквиваленте в Китае (по состоянию на 2023 год по восточному времени).

Переведено в расчете на душу населения в год (шт. / год.) По ППС: США = 69 500 долларов США; и Китай = эквивалент 24 000 долларов США. Значение – в Китае вы можете приобрести за 24 000 долларов США за штуку в год то, что в США стоило бы 69 500 долларов США за штуку в год.

В реальном экономическом выражении ВВП по ППС более значим, чем нескорректированный ВВП.

На пути к новой международной валютной системе

Любая денежно-кредитная реформа должна рассматриваться и проводиться с учетом нынешнего международного порядка, который в значительной степени отмечен постоянно растущими конфликтами между Западом и Востоком.

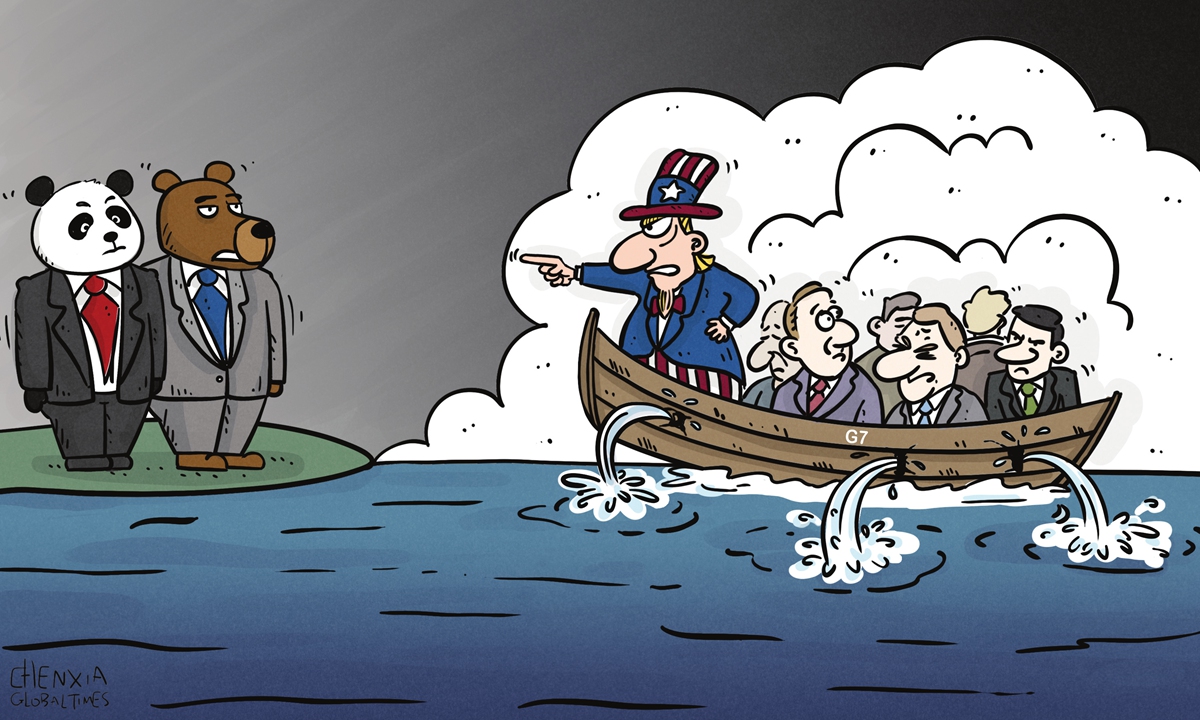

Западные державы стремятся сохранить свой статус, конкурируя с автономным и суверенным развитием независимых государств или наций, которые стремятся стать и оставаться независимыми от западных клыков.

Чтобы усилить свой контроль над глобальными событиями – и де—факто, пытаясь создать “Глобальное единое мировое правительство” — западные державы установили так называемые «порядки, основанные на правилах”, пытаясь стереть установленные международные и национальные законы. В результате Международный суд (МС) в Гааге стал неработоспособным, прекратил свое существование.

Жизненная философия Китая и России и сотрудничество с миром, и особенно в Азии, способствуют созданию пространства для стабильности и совместного развития.

2023 год показал, что Большая Евразия и Азия до сих пор были устойчивы к негативным внешним воздействиям, которые имеют наиболее драматические последствия в Европе и на Ближнем Востоке.

Подводя итог, можно сказать, что Азия остается пространством сотрудничества, а не конкуренции. Ведущие региональные державы способны достигать условий, справедливых для их более мелких партнеров.

Новые географически распределенные страны БРИКС-11 (5 + 6) добавляют новое измерение международному сотрудничеству – и конструктивному отстранению от режима западных санкций (США) и мирового диктата, в котором доминирует доллар США.

Новая или пересмотренная международная валютная система:

Общая информация

- Повысить роль ППС – в экономической оценке, а также в средневзвешенном значении СДР МВФ;

- Массовое сокращение курса долларов США, наводняющее земной шар.

МВФ / Всемирный банк

- Китайский юань будет переоценен в SDR в соответствии с экономической мощью Китая

- Вклад Китая в МВФ и Всемирный банк подлежит переоценке в соответствии со средневзвешенным показателем экономик стран-участниц

- Право вето в этих организациях подлежит переоценке; либо полностью отменено, т.е. один участник — один голос, либо распределено в соответствии с новыми оцененными полномочиями голоса.

Азиатский банк инфраструктуры и инвестиций (АБИИ)

- АБИИ стремится становиться все более сильным игроком в международном экономическом развитии не как конкурент Всемирному банку и МВФ, а скорее как участник сотрудничества и лидер или соруководитель в конкретных секторах, где АБИИ может иметь сравнительное преимущество.

- АБИИ может взять на себя ведущую роль в мультивалютных инвестициях (в экономическое развитие), продвигая местные валюты, исходя из того, что местные валюты укрепляют суверенитет и экономическую мощь страны.

Виртуальные валюты / Торговля ими

С целью дедолларизации, то есть установления равновесия валют в мировом обращении, и эффективного запрета / блокирования (экономических) санкций, которые оказались пагубными для небольших и слабых экономик:

- Содействие торговле в местных валютах – Соглашения о свопах

- Отказ от системы переводов SWIFT – замена ее не одной, а разными системами переводов, не привязанными к доллару США;

- Разработка виртуальной торговой валюты или валют типа SDR (средневзвешенное значение конкретных экономических показателей);

Тип SDR — означает Международную торговую валюту (МТК), основанную на принципах, применяемых к SDR МВФ; - АБИИ мог бы быть в авангарде развития МТК

- БРИКС-плюс может стать первоначальным испытанием общего МТК типа SDR;

Цифровые валюты, включая цифровые валюты Центрального банка (CBDC)

- Будет использоваться специально для международной торговли;

- Если цифровые валюты используются для повседневных человеческих и коммерческих операций, вкл. CBDC не должны заменять операции с наличными, оставляя людям свободу выбора между наличными и цифровыми валютами

Поддержка валют

- Денежный поток страны должна определять собственная экономика страны с учетом международных резервов и колебаний внутреннего экономического роста и сокращения

- Вместо золота или других драгоценных металлов валюты могли бы быть обеспечены пакетом или упаковками, скажем, 20-25 товаров международного потребления, из которых примерно треть может быть специфичной для конкретной страны.

Такие товарные наборы могут также включать золото и другие драгоценные металлы, но в первую очередь широко используемые продукты питания первой необходимости и различные виды сырья, включая углеводороды (особенно бензин и газ) – и, возможно, другие (возможно, 10-15%?) менее ощутимые социальные показатели; например, общественное здравоохранение; уровень образования; мирное международное сотрудничество; способность разрешать конфликты ….

Понятно, что эти показатели, товарные наборы и, возможно, социальные показатели должны периодически пересматриваться международным органом, назначенным Сообществом Наций.

Сообщество наций не обязательно представлено Организацией Объединенных Наций. ООН в том виде, в каком она существует и функционирует сегодня, больше не является ООН, созданной в октябре 1945 года в Сан-Франциско, чтобы заменить Лигу Наций (созданную после Первой мировой войны) с конкретной целью помогать разрешать международные конфликты и укреплять мир и гармонию между нациями, поскольку сегодня в ней доминируют США и несколько союзников США.

Хотя пересмотр ООН необходим, задача разработки пересмотренной или новой международной валютной системы выходит за рамки.

Заключение

Процесс внедрения новой системы “валютного обеспечения” может потребовать времени и может начаться в Азии под руководством Китая и России, распространиться на страны АСЕАН и БРИКС, и в конечном итоге, как мы надеемся, будет принят также на западе, что означает успешный пересмотр МВФ и Всемирного банка.

АБИИ и Шанхайская организация сотрудничества (ШОС), а также Международный валютный институт Китая (IMI) могут сыграть ведущую роль в разработке пакетов мер валютного обеспечения.

Выше приведены несколько идей для рассмотрения и обсуждения, возможно, во время семинара на тему “Новая международная валютная система” 23 января 2024 года в Пекине.

Питер Кениг — геополитический аналитик и бывший старший экономист Всемирного банка и Всемирной организации здравоохранения (ВОЗ), где он проработал более 30 лет по всему миру. Он является автором Implosion – экономического триллера о войне, разрушении окружающей среды и корпоративной жадности; и соавтор книги Синтии Маккинни “Когда Китай чихнет: от карантина из-за коронавируса до глобального политико-экономического кризиса” (Clarity Press – 1 ноября 2020 г.).

Питер является старшим научным сотрудником-нерезидентом Института Чонъян при Университете Жэньминь в Пекине. Он также является научным сотрудником Центра исследований глобализации (CRG).